Vermögensillusion Teil 2 – Preis ist nicht gleich Wert

Im ersten Beitrag „Vermögensillusion Teil 1“ haben wir die ausgeprägte Renditekompression im Kontext der expansiven geldpolitischen Entwicklungen skizziert und thematisiert. Seitdem haben sich die wirtschaftlichen Rahmenbedingungen deutlich verändert. Es herrscht Krieg in Europa und die Europäische Zentralbank hat den Negativzins abgeschafft. Unterdessen verharren die Immobilienmärkte größtenteils auf einem hohen Preisplateau. Selbstverständlich werden wir den neuen Rahmenbedingungen im Laufe dieser vierteiligen Themenserie Rechnung tragen. In diesem Beitrag erfahren Sie mehr über das Phänomen der Vermögensillusion und die Beziehung zwischen dem Preis und dem Wert einer Immobilie – und diese Einblicke sind zeitlos.

Was macht den Wert einer Immobilie aus?

Die Frage nach dem Wert einer Immobilie steht im Zentrum der Vermögensillusion. Die Immobilienvermögen sind in den letzten Jahren stark gestiegen. Deshalb unterliegen zahlreiche Marktteilnehmer einer Vermögensillusion. Denn in einem unvollkommenen Markt muss der Preis einer Immobilie nicht ihrem Wert entsprechen. Während der Preis transparent ersichtlich ist, resultiert der Wert eines Assets als modellbasierte Größe aus der Summe unsicherer künftiger Zahlungsströme. Zum Vergleich wird in der Berechnung eine „sichere“ Anlage herangezogen, – in der Regel handelt es sich um eine deutsche Staatsanleihe. Der Wert einer Immobilie wird zumeist durch das in der Immobilienwertermittlungsverordnung

(ImmoWertV) kodifizierte Ertragswertverfahren ermittelt. Diese Wertermittlungsmethode wird von manchen Marktteilnehmern zunehmend kritisiert, da das Wertermittlungsverfahren im Rahmen einer „self-fulfilling prophecy“ auf Vergleichstransaktionen beruht und auch als Preisschätzverfahren tituliert wird.

Vermögen zwischen Schein und Sein

Doch zurück zur Vermögensillusion: Ein Teil des Vermögensanstieges in den letzten Jahren ist tatsächlich eine Fiktion. Die Vermögensillusion beschreibt das Auseinanderfallen von Preis und Wert. Höhere Preise implizieren eben nicht zwingend eine Verbesserung der zukünftigen Konsummöglichkeiten.

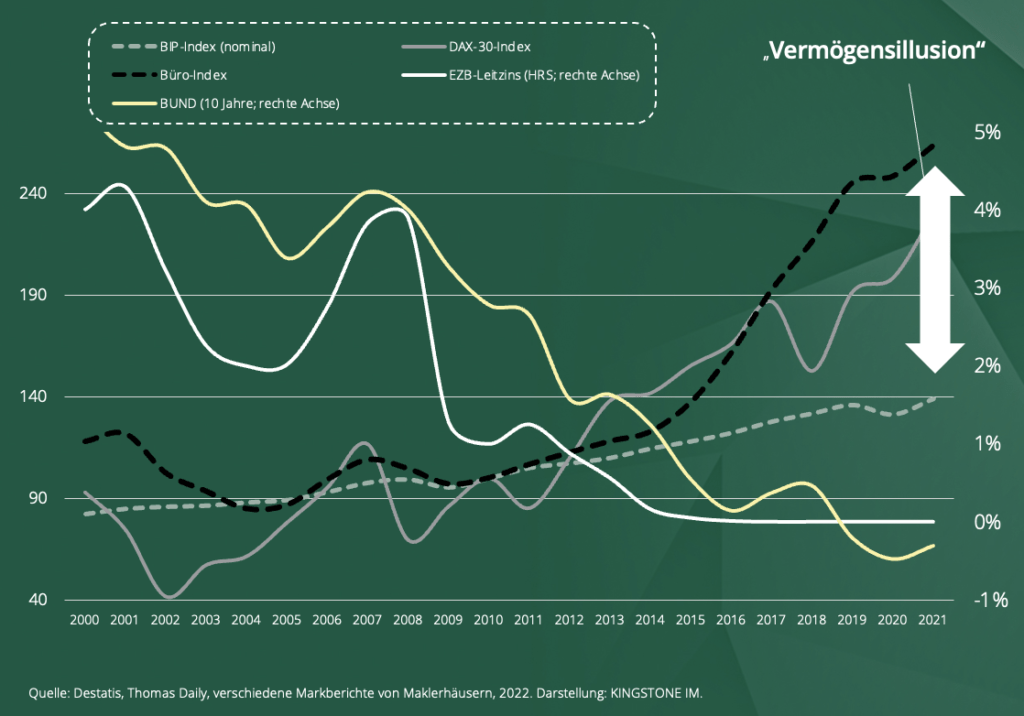

In der Abbildung ist erkennbar, dass der „Büro-Index“ (dieser entspricht dem Büroimmobilienmarkt in Deutschland) in den letzten Jahren einhergehend mit der Renditekompression deutlich gestiegen ist. Das gilt im Übrigen auch für das Eigenkapital börsennotierter Unternehmen. Der Preisanstieg geht für den Investor aber keineswegs zwingend mit einer gesteigerten Kaufkraft einher, da er stets den fundamentalen Cashflow – also zukünftige Zahlungsströme – erwirbt. Dieser fundamentale Cashflow ist hier als „BIP-Index“ abgebildet. Die Entwicklung der Mieten geht tatsächlich mit der Entwicklung des Bruttoinlandproduktes (BIP) und damit der Zunahme des volkswirtschaftlichen Produktivvermögens einher. Die Entwicklung des Produktivvermögens konnte aber nicht mit dem Anstieg der Immobilienpreise Schritt halten.

Quintessenz: Die Preise sind deutlich gestiegen, während die zugrunde liegenden Werte lediglich eine moderate Steigerung erfahren haben. Man mag einwenden, dass die Möglichkeit besteht, die im Preis gestiegene Immobilie zu verkaufen. Wenn Anleger aber nicht ihr gesamtes Vermögen sofort konsumieren möchten, stellt sich direkt die Frage der Alternativanlage.

Ausblick

Im dritten Teil dieses Artikels gehen wir möglichen Anlagestrategien unter den gegebenen Rahmenbedingungen nach. Dabei wird eine Wert- und Renditemodellierung unter den derzeitigen Rahmenbedingungen im Rahmen der Discounted-Cashflow-Methode vorgenommen und mit dem aktuellen Preisniveau verglichen. Seien Sie gespannt.

***

Über KINGSTONE Real Estate

KINGSTONE Real Estate ist ein institutioneller, eigentümergeführter Immobilieninvestmentmanager und bietet eine Bandbreite an Produkten und Anlagestrategien in den Märkten Deutschland und Zentraleuropa, welche das ganze Renditespektrum von Core bis Opportunistisch abdecken. Unser Fokus liegt hierbei auf ESG-Produkten in den Bereichen Wohnen, Büro und Gesundheit. Darüber hinaus können wir auch Investmentlösungen im Bereich Real Estate Debt anbieten.

Mehr Informationen unter: www.kingstone-group.de

***

Ansprechpartner

Maximilian Radert

E: research@kingstone-im.com